# 何謂價值?

- 成功的投資或成功的投資生涯最好的基礎

- 對於你考慮購買的東西,價值幾何,你必須有個好概念

- 帳簿上的現金和有形資產的價值

- 公司或資產創造現金的能力

- 這些東西增加的潛力

# 對價值的看法

a) 根據堅實的事實和分析基礎

- 根據a),才知道什麼時候該買或賣

- 只有對價值懷有強烈的感覺,你才會嚴守必要的紀律

- 其他人都認為價格很高的某項資產還會漲個不停時獲利了結

- 有那個膽量,在危機期間,即使價格每天大跌,仍抱牢資產且逢低接手

- 價值的估計必須正確

# 買得好,不是買到好資產

- 是什麼因素導致一項資產以低於價值的價格出售?

- 人的認知低估事實,提供絕佳的買進機會

- 高品質的東西,很容易一眼就看到

- 便宜貨需要不俗的見識才能看到

- 投資人往往誤將客觀的價值當作投資機會

# 價格和價值之間的關係

- 受心理面和技術面的影響

- 短期內,心理面和技術面能壓過基本面

- 心理面和技術面導致價格極端波動,帶給投資人賺大錢或犯大錯的機會

- 堅守價值的觀念,處理好心理面和技術面,將會賺大錢,而非犯大錯

# 投資群眾的心理面像鐘擺

- 從樂觀到悲觀

- 從輕信到懷疑

- 從害怕失去機會到害怕失去金錢

- 從急於買進到搶著賣出

- 鐘擺的擺動導致群眾買到高價,賣到低價

- 當群眾的一員勢必惹禍上身,在極端狀況反向而行,才有助於避免損失,最後取得成功

# 不要低估心理面的影響力

- 貪婪,恐懼,暫時擱置不相信,從眾,自負和屈服,很能驅使我們採取行動,尤其是它們處於極端狀態且為群眾所共有時

- 連思慮縝密的投資人也會感受到這些心理面

- 沒有人能夠免疫,和心理面隔絕開來

- 雖然我們會感受到心理面,卻不應該屈服

- 我們必須認清心理面的真面目,勇於抗拒它們

- 理性必須克服感性

# 趨勢的特性

- 不管是看漲,還是看跌,大部分趨勢都會走過頭

- 及早認清趨勢的人會獲利,最後才加入的則會倒大楣

- 我奉行的第一投資金律:[聰明人在一開始就做的事,笨蛋等到最後才做。]

- 人很難自制,抗拒過度的行為,但這是最成功的投資人之重要特質

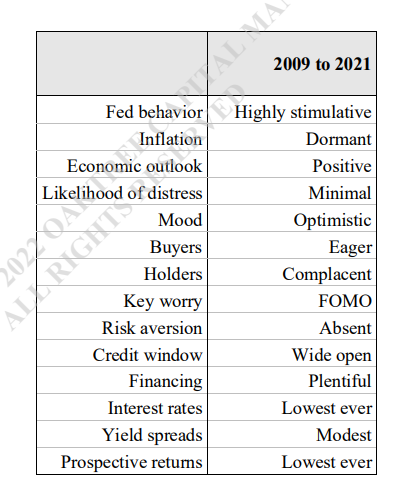

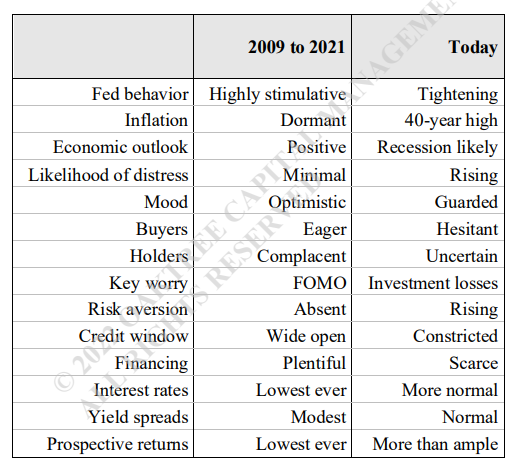

# 知道目前所在的位置

- 我們不可能知道過熱的市場什麼時候會轉而向下

- 我們不可能知道市場什麼時候會止跌回升

- 從身邊人的行為,推論目前所在的階段

- 當其他投資人無憂無慮,我們應該轉為謹慎小心

- 當其他投資人恐慌,我們應該勇敢邁進

# 時機未到太早行動,和做錯沒有兩樣

- 根據強大的價值,價格相對於價值偏低,以及整體心理面低落而買進,或許可以得到最佳的成果,但情況還是可能在相當長的時間內不利於我們,之後才開始轉向我們認為該走的方向

- 價格低估絕對不等同很快就會上漲

- 這需要耐性和毅力,才能持有部位夠長的時間,直到證明正確為止

# 成功的投資人

- 能在價格正確的時候,將價值量化和追逐價值,也必須對風險採取穩健的作法

- 必須揚棄學者只將風險定義為波動性的方法,並了解最重要的風險,是永遠損失的風險

- 必須拒絕[承受更高的風險,保證投資成功]的說法

- 必須曉得風險較高的投資,可能的結果範圍較廣,發生損失的機率也較高

- 必須警覺每一筆投資發生損失的可能性,只在報酬高於適當的水準時,才承受那樣的風險

# 積極型投資vs守勢型投資

- 雖然積極型投資法在做對的時候,尤其是在好時光中,能夠產生可觀的成果,但它不可能獲得像守勢型投資法那麼可靠的利得

- 發生損失的次數低,嚴重程度小,是大部分出色的投資紀錄不可或缺的環節

- 橡樹公司的座右銘[避開輸家,贏家會照顧自己],多年來成效良好

- 分散型的投資組合,每一筆投資都不可能發生重大的損失,這是邁向投資成功的好起點

# 守勢型投資法的核心–控制風險

- 守勢型投資人不是只設法做對的事,更強調不做錯事

- 由於(a)確保在逆境中存活的能力,和(b)在順境中取得最高報酬的能力不相容,投資人必須決定在兩者之間取得什麼樣的平衡

- 守勢型投資人選擇偏重(a)

# 守勢型投資的關鍵要素–錯誤邊際

- 如果未來如預期般展開,大部分的投資都會成功

- 當未來的演變不如所料,我們就需要錯誤邊際,來讓最後出現的結果能夠忍受

- 投資人預留錯誤邊際的方法:

1) 堅持現在就取得有形且持久的價值

2) 只在價格遠低於價值的時候才買

3) 不用槓桿:分散投資

- 強調預留錯誤邊際,會限制你在好時光的利得,卻也會在情況不妙時,將你毫髮無損的機會提升到最高

- 我喜歡的第三條金律:絕對不要忘了堂堂六呎男人橫越平均五呎深的溪流卻被淹死

- 錯誤邊際可以給你持久力,幫助你度過低潮

# 隱藏性資產

- 投資組合隨時都該做好風險控制和預留錯誤邊際

- 市場的大部分年頭都是好年頭,但只在壞年頭,也就是潮水退去的時候,守勢型投資的價值才會顯現

- 在好年頭中,守勢型投資人必須感到滿足,因為他們曉得自己的利得也許沒有最高,卻是在防止風險太高的情形下取得的…即使後來證明那樣的保障並不需要

# 我們不知道宏觀的未來會是什麼樣子

- 投資成功的要件之一,也是大部分傑出投資人心理建設的一部分

- 關於經濟,利率和總體市場會發生什麼事,除了共識值,極少人知道得更多

- 投資人的時間最好用在[可知]的方面取得知識優勢

- 可知的事物,是指產業,公司和證券

- 你注意的焦點越是微觀,越有可能懂得別人不知道的事情

# 重大潛在損失的源頭

- 許多投資人以為他們知道經濟和市場的未來動向,並用那種方式採取行動,事實卻不然

- 他們認為自己知道什麼事情發生,所以採取攻勢行動,可是這樣的作法極少得到想要的成果

- 根據強烈持有卻不正確的預測去投資,是造成重大潛在損失的源頭

# 最成功的投資人–大部分時候[差不多做對]

- 許多投資人–不管是業餘,專業都一樣–假設世界的運轉井然有序,人有能力駕馭和預測

- 他們忽視了世間萬物的隨機性,和未來情勢發展所依據的機率分佈

- 他們選擇根據自己預測會出現的一種情境而採取行動

- 這樣的作法有時候有效–並為這些投資人贏得名聲–卻不夠穩定,能夠長期成功

- 不管是經濟預測,還是投資管理,都有必要指出:通常有某個人剛好看對….但很少是同一個人看對兩次

- 最成功的投資人大部分時候[差不多做對],這已遠比其他人要好

# 把事情做對的一個重要成分

- 避開經濟波動,企業經營困頓,市場瘋狂波動,以及投資人容易犯下的其他錯誤經常帶來的陷阱

- 我們沒有百分之百可靠的方式能夠做到這一點,但提防這些潛在的危險,絕對是避免被它們傷害的最佳起點

# 如何證明守勢型投資人和攻勢型投資人的技能

- 守勢型投資人在市場下跌時能夠抑制損失

- 攻勢型投資人能在市場上漲時獲得可觀的利潤

- 要斷定投資人是否真正增添價值,必須看他們在本身的投資風格不是非常適合的環境中,有什麼樣的表現而定

- 攻勢型投資人能在市場轉而下跌時,不將獲利吐回去嗎?

- 守勢型投資人能在市場上漲時,賺到可觀的漲幅嗎?

- 這種不對稱性,才能展現真正的能力

- 一位投資人擁有的贏家是否多於輸家?

- 贏家所賺的是否高於輸家所賠的?

- 好年頭的利益是否多於壞年頭的痛苦?

- 長期的成果是否比單單投資人的風格所能解釋的還要好?

- 這些事情是優異投資人的正字標誌

- 少了它們,投資人獲得的報酬,可能只是市場波動和Beta值帶來的

# 結語

- 只有見識不俗的投資人,才能經常預知主宰未來事件發展的機率分佈,並且察覺什麼時候潛在的報酬會補償潛伏在機率分佈負值左尾的風險

- 用這種簡單的方式說明投資成功的要件是什麼–了解可能獲利的範圍,以及棘手的情事發生的風險–應該能夠引起你注意該注意的事情

- 現在,工作就交給你。你將踏上深具挑戰,充滿刺激和引人深思的旅程

http://smart0806tw.statementdog.com/wp-content/uploads/2023/01/《投資最重要的事閱讀心得24》把所有最重要的事合在一起.pptx