前言

投資0050 可以得到接近市場的報酬率,我想應該沒人會質疑。0050內的50檔成分股是用市值加權指數篩選而來的,它成功的追蹤台灣50指數。0050 持股周轉率低,並且每季依據市值加權指數調整成份股。任何選股的工具多有其侷限性,市值加權指數選股法也是如此。有些人不想買0050是看到成分股內有一些營運績效並不突出,只因為市值高而入選深感疑惑,而寧願自己挑選個股投資。這段時間深入了瞭解0050成份股內容發現確實如雷大(雷浩斯)所講的個股營運水準表現不一。

投資組合選股原則

一 . 在市值加權指數基礎上搭配觀察企業的短,中,長期營運績效(ROE),將基本面不佳的成份股去除。例如 : ( 圖 五 )2303 聯電 , 2408 南亞科, 3481 群創, 2409 友達, 1102 亞泥 , 2002 中鋼

二 . 對於防禦型投資人應該盡量少碰觸高成長股、高價股,尤其是競爭激烈的科技類股。因為很難判斷其企業價值⋯例如 : ( 圖六 )3008 大立光, 2454聯發科, 2357 華碩, 2207 和泰車, 1476 儒鴻, 2395 研華, 2474 可成

三 . 保留四檔優質金控股即可,其餘刪除。例如 : (圖七 )2891 中信金, 5880 合庫金, 2880 華南金, 2884 玉山金, 2801 彰銀, 2885 元大金, 2883 開發金, 2887 台新金, 2823 中壽, 2890 永豐金

四 . 上市未滿十年,不投資。例如 :4938 和碩

五 . 0050依據市值加權指數調整成份股的做法是為了每季都維持市場前50名高市值加權指數的個股。

我們只需要20檔個股就夠了,因此尋找市值排名35以內的個股,降低未來持股調整次數。用心於不交易!因此將市值排名35名以後刪除。例如 : ( 圖八 )9904 寶成, 2301 光寶科 , 2324 仁寶 , 1402 遠東新 , 2354 鴻準 , 1101 台泥

>>>>>

剩下的20檔個股就是我們這次公佈的投資組合名單。例如 : ( 圖二 )

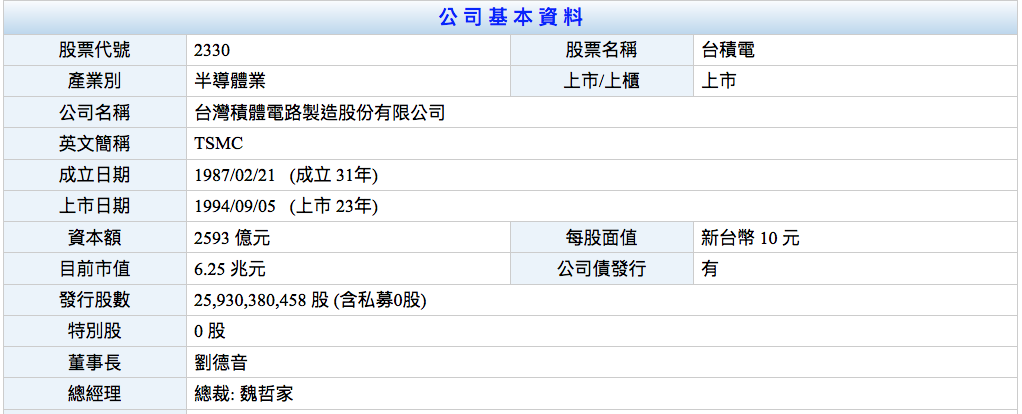

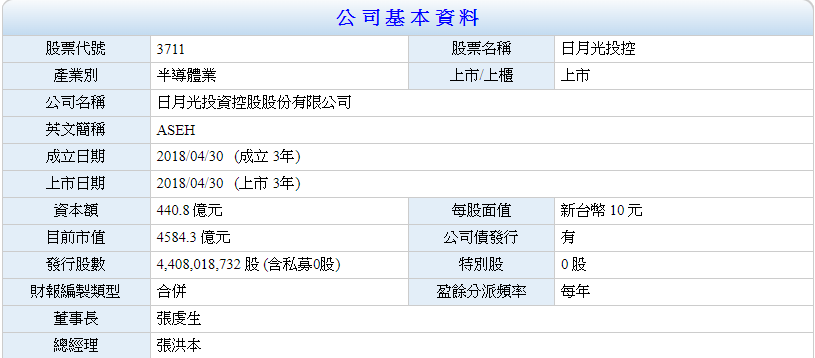

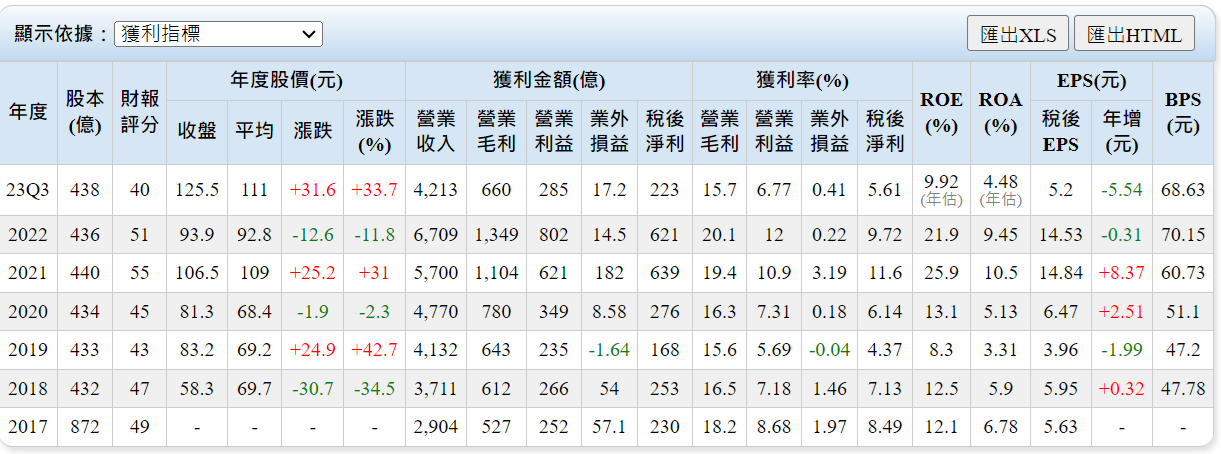

半導體代工 – 2330 台積電, 2311 日月光, 2325 矽品 (3711 日月光投控取代之)

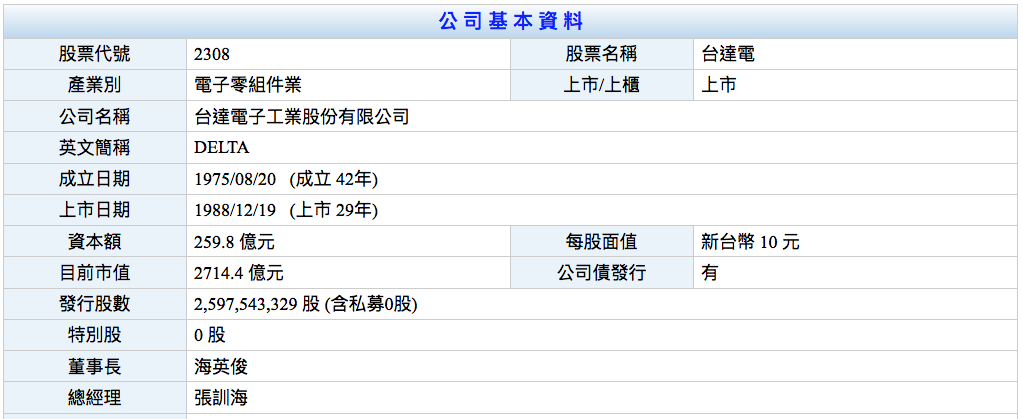

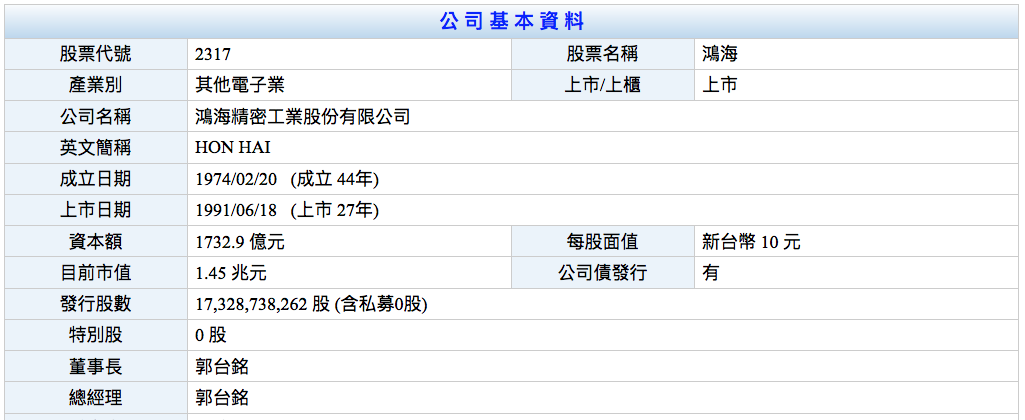

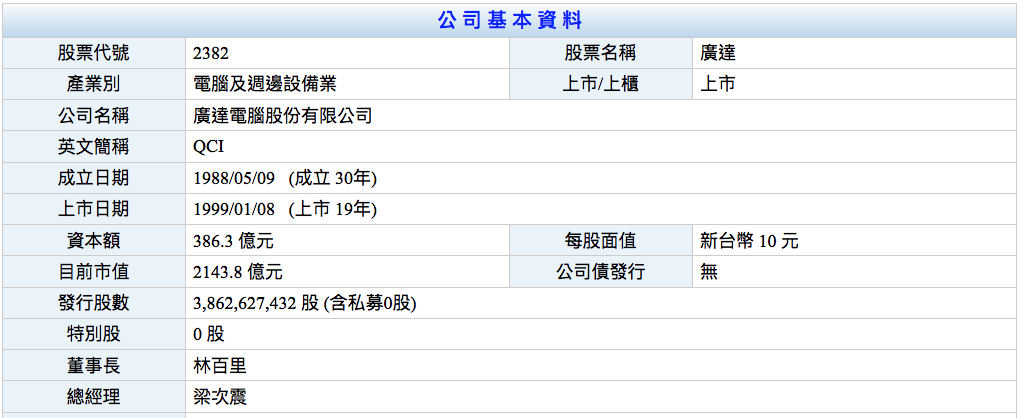

電子代工 – 2308 台達電, 2317 鴻海, 2382 廣達

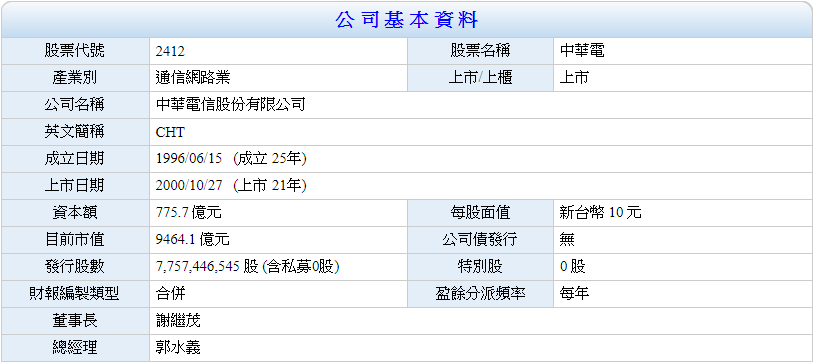

電信 – 2412 中華電, 3045 台灣大, 4904 遠傳

食品 – 1216 統一

塑膠 – 1301 台塑, 1303 南亞 , 1326 台化

油電燃氣 – 6505 台塑化

百貨業 – 2912 統一超

輪胎 – 2105 正新

金融 – 2881 富邦金, 2882 國泰金, 2886 兆豐金, 2892 第一金

這是一份「主動」的選股名單,從0050成份股內挑選市值排名在前35名,且過去十年營運績效(ROE)良好的成份股,未來盡量減少更換持股原則下,進行長期投資。明天我們將公佈這些入選個股過去10年的基本營運資料,與過去13年的投資績效回測數據。其它的問題,我們會一篇一篇的詳細解釋。請稍安勿躁!

謝謝。

.

.

.

巴小智 2017.5.20

https://www.facebook.com/smart0806tw.blog/posts/1474187022633714