『股利安全邊際』

隨著股市指數下滑,很多個股也出現平日難得的買點.

相信網友們也感受到了.很想買但該買哪檔個股呢?

講一下我的買點考量,我很重視企業自上市以來的發放股利紀錄.

股利盡量要維持在一個明確數字以上,絕不能有中斷情形.

大型權值股(股本百億元) 股利不得低於一元;上市時間15年以上

以現在股市空頭氣氛要找到股利報酬率6%並非難事.

問題是我們怎麼知道企業未來股利數字呢?過去不代表未來啊…

這就要回到一個老問題.我們是在投資而非『定存』

因此報酬率無法固定.講了老半天還不是白講了.

不,沒有白講.我只是說明股利有波動性而已.

不代表這樣無法預估未來的股利報酬率.

大家不是老是喜歡講『安全邊際』嗎?

那我們就來談談股利的安全邊際怎麼抓?

以仁寶為例,上市之今發放的股利至少有一元.(連續24年)

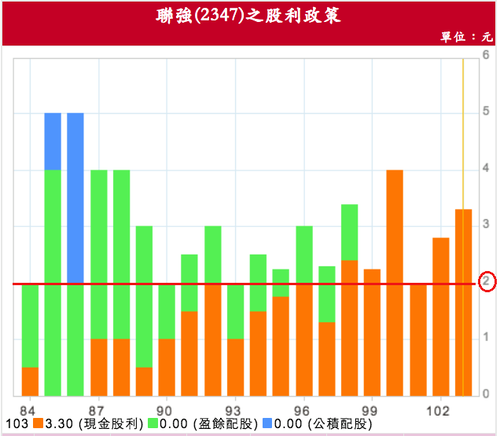

聯強呢?上市之今發放的股利至少有二元.(連續20年)

這就代表只要這兩家公司的營運沒有重大衰退,虧損.它未來的股利

“幾乎”不會低於此標準.我們可以視為它的『股利安全邊際』.

不管你要買它當存股或持有到停利.都是一筆安全的投資.

網友或許會說,可是多數年度都會超越此數字啊?

那就當作多賺的吧!有何不好呢?

只是告訴網友.我相信企業營運沒重大意外下.

這樣的股利水準是可以被期待的.

如果你的股利報酬率滿足點是5%,6%,7% …..

那就把 ( 股利 除以 股利報酬率 ) 就等於你應該買進的成本.

我相信多數時刻這樣的價格應該也趨近於年度低檔價位了.

萬一不是,那再將股利報酬率滿足點再提高.就可以符合該個股.

試想我們若這樣挑選一檔經過長時間考驗

且有實際連續發放紀錄的公司.就算股市崩跌又如何?

抱著股票等待未來市場再度瘋狂時賺到價差空間並非夢想.

或公司營運轉佳領得更多股利豈不是可以很安穩嗎?

價差或股利皆可賺到.這就是不賠本的投資術.

如果網友對於所挑選的個股都用這樣的標準去做初步篩選.

再配合網友們非常厲害的分析.相信都會挑到比本人更好的股票.

喜歡投資化繁為簡.用明確的保守估計來推算.但不需要求精準.

因為就算再會估算企業價值也沒人可以算的準.何必自尋煩惱!

這是回應多位網友的私訊.我想還是在此回答讓更多人看到

才符合分享的原則.謝謝大家 ~

ps:上述個股只是舉例說明,沒有特意推薦之意.

網友請勿隨意跟單.謝謝配合 ~

巴小智 2015 . 8. 27

Jack123大在仁寶留言串談到的預估股息當作買入價格的參考

可以在巴大這篇[股利安全邊際]找到類似的概念

個人認為點4是一個很重要的前提

另外可以參考部落格分類4

文章分享區的[投資最重要的事]

第四章 價格與價值的關係

盼大家能有一些啟發

前一陣子巴大發表的[第三季季報後,開始佈局的好時機]

這篇[股利安全邊際]或許可以當作選股佈局的參考

目前有人提到的廣達 正新 創見等(符合選股標準嗎?)

若是用股利安全邊際來看,不曉得結果如何?

巴大本篇文章的重點整理如下:

1) 股利有波動性,不代表這樣無法預估未來的股利報酬率

2) 企業營運沒重大意外下.這樣的股利水準是可以被期待的.

3) 如果你的股利報酬率滿足點是5%,6%,7% …..

那就把 ( 股利 除以 股利報酬率 ) 就等於你應該買進的成本.

4) 挑選一檔經過長時間考驗且有實際連續發放紀錄的公司.就算股市崩跌又如何?

5) 投資化繁為簡.用明確的保守估計來推算.但不需要求精準.

6) 就算再會估算企業價值也沒人可以算的準

祝大家投資順利